Como construir um futuro com segurança financeira para você e sua família sem depender exclusivamente do governo

O sistema previdenciário brasileiro está no centro dos debates. No dia 13 de junho, foi protocolado o relatório final da reforma da Previdência, que agora será debatido na Comissão Especial que discute o tema. Está prevista a criação de novas regras, o que, provavelmente, vai fazer com que os trabalhadores fiquem mais distantes do benefício. Ou seja, tenham que trabalhar por um período maior para conseguir se aposentar. Para o trabalhador urbano, por exemplo, a proposta é de idade mínima de 62 anos para mulheres e de 65 anos para homens, após o período de transição, com tempo mínimo de contribuição de 20 anos para homens e de 15 anos para as mulheres. Veja aqui simulações com as novas regras da aposentadoria.

Mas há quem já esteja se preparando para a aposentadoria, antes mesmo do fim da discussão em torno da reforma da Previdência. Podemos apontar como alguns dos motivos relevantes para esta decisão o aumento da expectativa de vida e a necessidade de complementar a aposentadoria social – ou seja, aquela paga pelo governo, que hoje possui teto de R$ 5.839,45 – para suprir os gastos com as contas de casa e o plano de saúde, por exemplo, ao deixar o mercado de trabalho.

De acordo com o estudo Raio X do investidor brasileiro, divulgado pela Anbima (Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais) em 2018, 6% dos investidores brasileiros aplicavam dinheiro na previdência privada. O produto é o segundo mais procurado por quem declarou possuir algum tipo de investimento no ano passado.

A seguir, entenda como funciona a previdência privada e conheça os diferentes tipos de planos.

O que é previdência privada e por que você deve considerá-la?

A previdência privada é um tipo de investimento financeiro procurado por quem deseja realizar um investimento de longo prazo. A ideia é que a previdência privada seja complementar à aposentadoria social paga pelo governo, para que você consiga manter o seu padrão de vida após deixar o mercado de trabalho.

É possível começar a investir na previdência privada com aportes mensais a partir de R$100.

Mas por que o governo discute com tanta urgência a reforma da Previdência? Por um motivo simples: o Estado tem cada vez menos recursos para financiar o sistema de pagamento das aposentadorias.

Esse é um debate que ocorreu em países como Japão e França e agora chegou com força por aqui. Assim como lá fora, no Brasil, há cada vez mais pessoas se aposentando, mas o número de indivíduos que entram no mercado de trabalho e, consequentemente, contribuem para o sistema previdenciário, não está crescendo na proporção necessária para “fechar essa conta”.

A reforma é necessária para tentar amenizar o desequilíbrio, mas algumas questões já começam a ficar claras: teremos que trabalhar por mais tempo até a aposentadoria.

É aí que entra a previdência privada, como dito anteriormente, funcionando muito bem como um complemento do benefício social.

E, claro, se estamos falando em aposentadoria, estamos falando também sobre planejamento a longo prazo. Em outra palavras, ela pode funcionar como um baita reforço no pagamento da faculdade dos filhos ou na compra de um apartamento, por exemplo.

Mas como funciona o tempo de contratação?

O tempo de contratação varia de acordo com o objetivo e a renda que cada um deseja acumular. Ou seja, cada pessoa pode simular uma idade para se aposentar e a renda que deseja obter para, assim, saber quanto precisará contribuir mensalmente a partir de agora de acordo com o seu objetivo.

Uma das vantagens é que a previdência privada permite alguns tipos de saque:

– Sacar parte do valor investido: conforme falamos, se você precisa quitar parte de um investimento, como um apartamento, é possível retirar parte do valor;

– Sacar o valor integral: caso você deseje, também é possível retirar todo o investimento;

– Sacar parcelas mensais: em vez de solicitar um resgate, é possível transformar o saldo em uma renda mensal, como um salário.

E quais são os tipos de planos?

Os planos de previdência privada mais populares são PGBL e VGBL.

No longo prazo, o que torna a previdência privada um produto atrativo são os incentivos tributários, que são bem diferentes no PGBL e no VGBL. No entanto, as regras de investimento, portabilidade e distribuição dos benefícios são as mesmas para os dois produtos.

Vamos às diferenças entre os dois produtos, e decida qual o mais indicado para você:

PGBL (Plano Gerador de Benefício Livre)

O PGBL é recomendado para quem faz a declaração completa do Imposto de Renda. Nele, o investidor pode deduzir do imposto o que investiu durante o ano no plano de previdência até chegar no limite de 12% de sua renda bruta. Mesmo que você faça uma declaração simplificada e não tenha despesas a serem deduzidas, caso tenha uma renda anual elevada, pode ter uma vantagem significativa com o PGBL se alterar o modelo de declaração. Para aproveitar a dedução, é preciso também ser contribuinte no sistema de previdência social.

O modelo completo de IR geralmente é para quem possui despesas como gastos com plano de saúde e educação para os filhos, entre outros.

Importante: a possibilidade de dedução do Imposto de Renda anual é a principal característica do plano PGBL.

É importante estar ciente, no entanto, que, ao final do período de acumulação, o poupador pagará o imposto sobre o dinheiro investido e também sobre o rendimento. Ou seja, sobre o montante total acumulado.

VGBL (Vida Gerador de Benefício Livre)

O VGBL é mais indicado para quem opta pela declaração simplificada do Imposto de Renda e utiliza o desconto padrão de 20%.

Diferentemente do PGBL, na hora do resgate, quem tem um plano VGBL pagará imposto apenas sobre o valor dos rendimentos e não sobre o valor total acumulado.

Tabela progressiva ou regressiva: qual escolher?

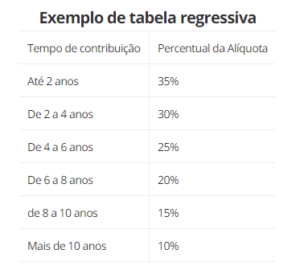

Além da possibilidade no desconto no Imposto de Renda (no caso do PGBL), a previdência privada (PGBL ou VGBL) conta ainda com outro tipo de benefício tributário: a tabela regressiva de incidência de IR.

A tabela regressiva é um incentivo para o investidor permanecer o maior tempo possível com o dinheiro aplicado – pagando menos imposto por isso.

No caso da tabela regressiva, a cobrança inicia com 35% de IR sobre as aplicações feitas nos dois primeiros anos. Depois, a cada dois anos, diminui 5 pontos percentuais até atingir uma alíquota de 10% para quem mantém o plano por mais de dez anos.

A outra opção é o regime de tributação progressiva. A tabela de imposto é a mesma que incide sobre os salários de trabalhadores CLT, que varia de 0 a 27,5%. Neste caso, o que determinará o recolhimento será a quantia a ser resgatada ou transformada em renda. Quanto maior ela for, maior será a alíquota.

Ou seja, quem não tem certeza se conseguirá deixar o dinheiro investido por pelo menos 10 anos, pode optar pela tabela progressiva, que corresponde às alíquotas que normalmente incidem sobre os salários, aluguéis e outros tipos de renda.

Aqui vale lembrar que, independentemente do valor resgatado, a tributação na fonte será de 15%. O ajuste, conforme a tabela, vai ocorrer no momento da declaração anual de Imposto de Renda.

Por que fazer um plano?

Segundo Sandra Blanco, estrategista da Órama, a modalidade de investimento ajuda no planejamento familiar.

“A previdência privada permite fazer aplicações reduzidas, há muitas opções disponíveis e também a liberdade de portabilidade. Além disso, o investimento pode ajudar na absorção dos conceitos de educação financeira, na educação dos descendentes, na modelagem do perfil de investidor e no alongamento do horizonte de investimento”, afirma.

Sendo assim, separamos mais 3 pontos importantes para você fazer um plano:

1 – Portabilidade

Como a previdência privada oferece a possibilidade de portabilidade de investimentos, é possível que você transfira seu dinheiro para outra instituição ou para outro fundo, sem ter que realizar um “resgate” desse dinheiro. Desta forma, não há a obrigação de pagar o IR devido à alteração do investimento.

2 – Sem come-cotas

Qualquer plano de previdência privada é isento do chamado come-cotas, cobrança semestral de IR que incide sobre o rendimento de outros fundos de investimento.

3 – Personalização

Os planos de previdência são flexíveis: é possível alterar o valor e a data da contribuição, ou mesmo suspendê-la temporariamente. Os recursos continuam rendendo normalmente. Além disso, existe a figura de gestor profissional para acompanhar o desempenho que as suas aplicações estão tendo.

Quer acessar uma plataforma completa, para investir com facilidade e custos zerados, a partir de R$100? Crie sua conta gratuita agora!

FONTE: VALOR INVESTE